生前による不動産相続対策、相続発生後の納税対応に関するご相談の方

相続不動産コンサルティング

相続不動産コンサルティングでは、将来的な相続対策を見据えた不動産管理体制の構築から、相続発生後の納税手法の検討、納税計画の企画提案まで、税理士・公認会計士等の先生方と連携し、不動産と税務の観点から総合的なコンサルティングサービスをご提供しています。

相続対策では漠然とした不安を抱いているケースも多いですが、不動産は個別性の強い資産であり、関係法規も複雑化しています。相続不動産の立地条件や利用状況、また、お客様の考え方により対策すべき項目や解決手法も異なります。弊社では、①分割対策、②納税対策、③節税対策を基軸として、各専門家との連携により広範囲な調査・高度な知識・過去の実務経験を活用し、多角的な視点に基づく相続対策をご提案し、実行に至るまでサポート致します。

相続に対する漠然とした

不安や相談内容

- 将来的な概算相続税額を

把握しておきたい - 相続税の納付について

不安がある - 不動産の分割方法について

計画を立てたい - 土地の境界や建物の老朽化

について対応しておきたい - 貸している土地の問題を

解決しておきたい - 不動産を利活用し、

収益性を向上させたい

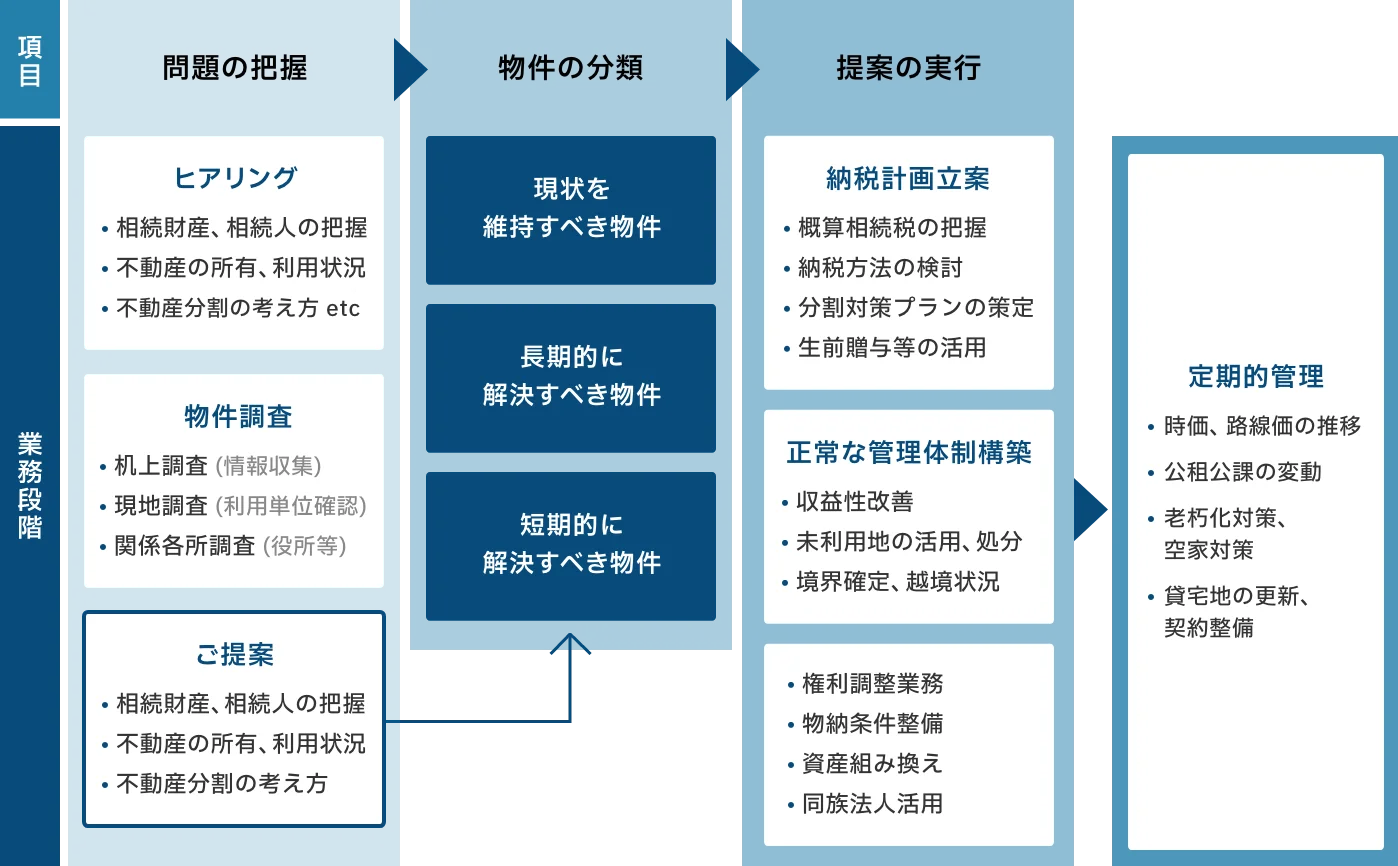

生前対策としての基本的な業務の流れ

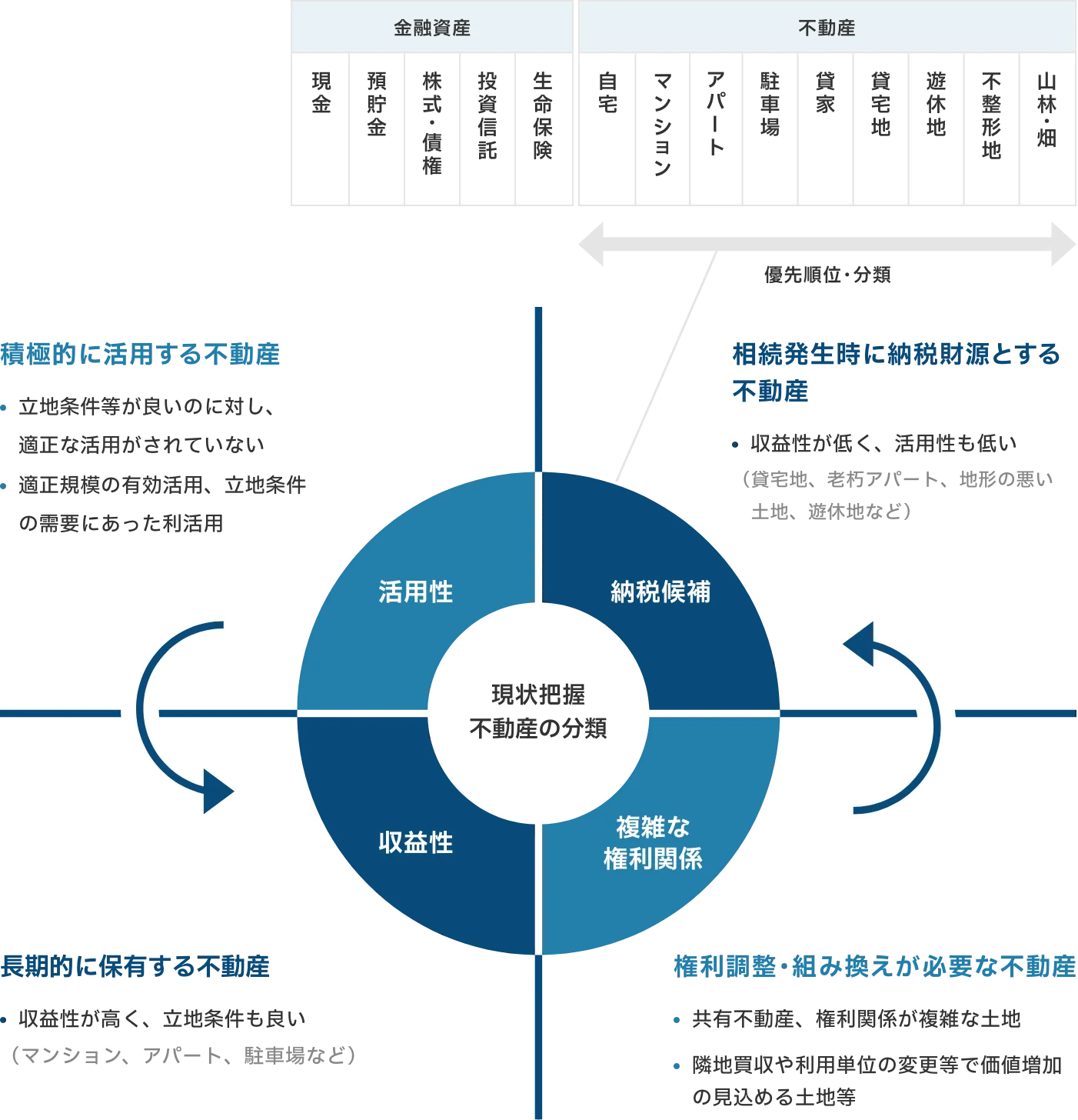

不動産事業としての視点

相続対策コンサルティングでは、相続という視点にばかり目を向けるのではなく「不動産事業」として「資産価値を守り、収益性の向上及び安定した事業の継続」には、不動産をどのように利活用すべきなのかという視点も重要だと捉えています。相続税評価の圧縮や時価乖離を目的とした安易な不動産購入及び建築、活用性並びに換金性の高い優良不動産からの売却に基づく納税計画など、相続税だけを目的とした結果、長期的には損失になることがあります。相続による節税は一過性のものですが、不動産事業は継続性のあるものです。ご所有者の年齢、不動産の利用状況、将来的な相続に対する考え方など、ご相談の事案ごとに対策すべき項目や解決手法も異なります。

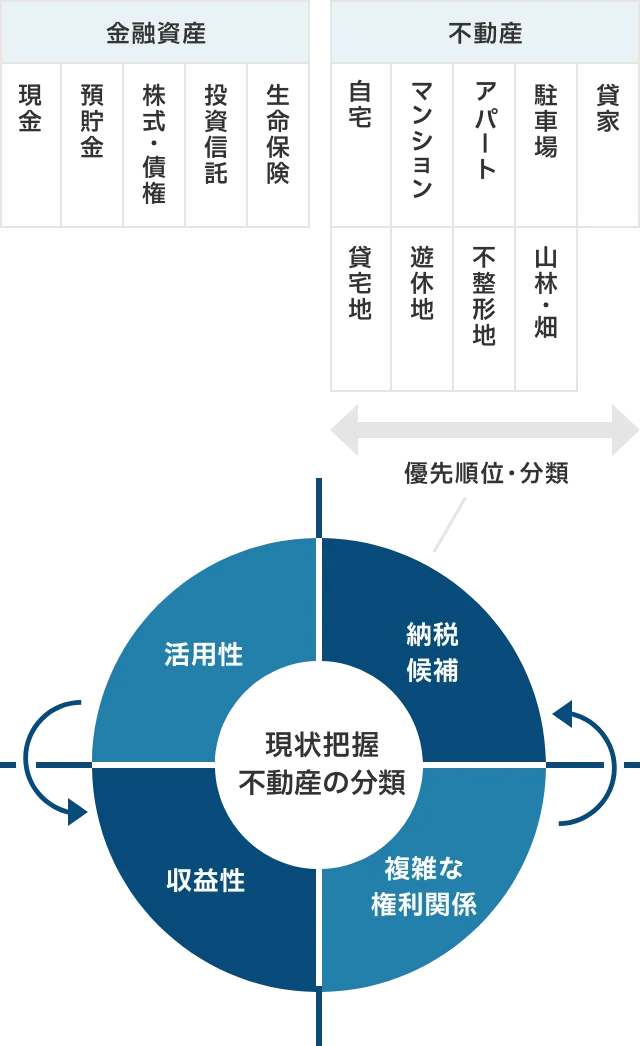

まずは不動産全体の現状把握をするため不動産の棚卸しを行い、長期的に保有する不動産、積極的に活用する不動産、相続発生時に納税財源とする不動産などに分類していきます。更に収益力の高い物件、収益力の低い物件、管理体制が良好な物件、管理体制が不良な物件、立地に対し適切な活用が行われている物件などに細分化し、不動産毎の問題点を把握し、その解決方法を立案し、そして実行に移すまで総合的かつ長期的な視点に基づくコンサルティングサービスをご提供して参ります。

-

納税候補

相続発生時に納税財源とする不動産

- 収益性が低く、活用性も低い(貸宅地、老朽アパート、地形の悪い土地、遊休地など)

-

活用性

積極的に活用する不動産

- 立地条件等が良いのに対し、適正な活用がされていない

- 適正規模の有効活用、立地条件の需要にあった利活用

-

収益性

長期的に保有する不動産

- 収益性が高く、立地条件も良い(マンション、アパート、駐車場など)

-

複雑な権利関係

権利調整・組み換えが必要な不動産

- 共有不動産、権利関係が複雑な土地

- 隣地買収や利用単位の変更等で価値増加の見込める土地等

相続発生後のコンサルティング業務の流れ

分割方法の検討

相続が発生した際に最も時間を要するのが遺産分割協議の確定と言っても過言ではありません。遺言が存在している場合を除き、相続税の申告期限までに遺産分割が確定せず、未分割のまま申告を行わなければならない場合、下記の通り多くのデメリットが生じることになります。

未分割による申告時のデメリット

- 配偶者の税額軽減制度(配偶者控除)の不適用

- 小規模宅地等の評価減制度の不適用

- 農地等の相続税の納税猶予の不適用

- 相続税の納税方法としての「物納制度」の不適用

- 相続税の納税方法としての「延納制度」の不適用

- 相続人が高齢な場合など数次相続による更に複雑な遺産分割となること

- 相続不動産の換金処分が困難となり、納税計画に支障がでること

特に相続財産のうち不動産の占める割合が多い場合や、相続人が複数存在する場合には、遺産分割協議が難航する場合もあります。

また、相続財産の分割内容によっては、評価額・納税手法・特例適用に大きな影響を与えることや、不動産の種別により相続税評価額と実勢価格に大きな乖離が生じることも珍しくありません。その為、専門家等の意見も考慮のうえ相続不動産ごとの特性と適正な実勢価格を把握のうえ、円満な遺産分割を進めていくことが重要となります。

分割方法の種類

| 種類 | 現物分割 | 換価分割 | 代償分割 | 共有分割 | |

|---|---|---|---|---|---|

| 分割方法 | 各相続人が単独で各財産を相続する | 財産を売却換金し現金により分割 | 代償分割 | 代物分割 | 複数の相続人が持分割合に応じて分割する |

| 相続人のうち1名が財産を取得 | |||||

| 上記相続人が金銭により他の相続人へ分配する | 上記相続人がモノで他の相続人へ分配する | ||||

相続コンサルティングの業務フロー

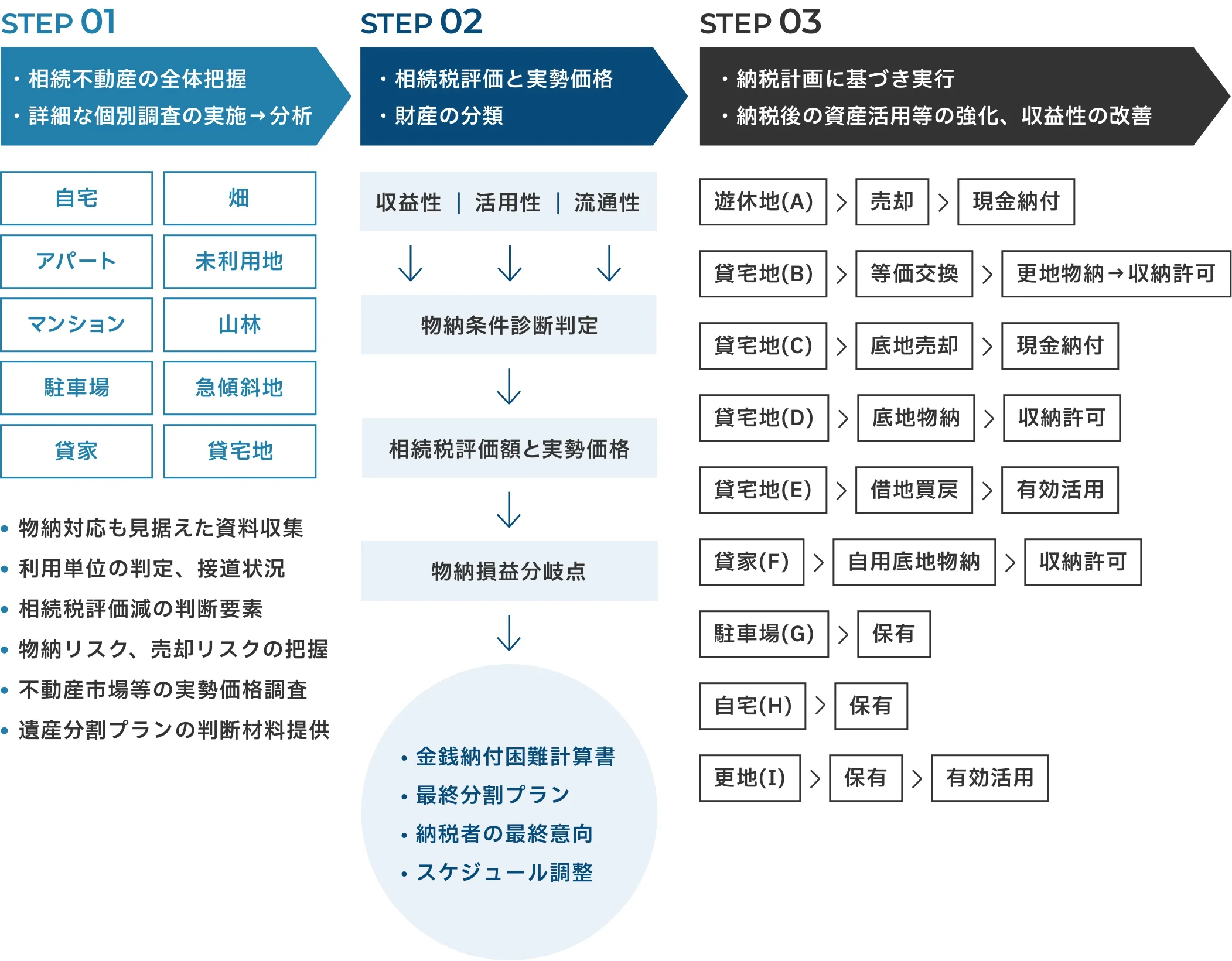

相続発生後の納税対応では、ご所有不動産の相続税評価額、実勢価格、収益性、流通性、活用性、物納条件整備の難易度・損益分岐点の判定など、相続不動産ごとの特性を把握し、相続人のご意向に沿って可能な限り優良不動産を残せるよう納税計画を立案し、実行に至るまでサポートいたします。また、相続税の納税だけに着眼点を置くのではなく、その後の相続不動産の事業が長期的に継続できるよう、正常な管理体制を構築していくと同時に、権利関係の複雑な不動産などの問題を改善していきます。

不動産事業としての根本的な確認事項

- 相続不動産の基本的な管理体制が構築されているか

- 不動産事業として収益性が確保されているか

- 現状では不動産価値や収益性の低い不動産でも、解決手法により価値向上できないか

納税プランの策定から実行までの流れ